ТОП просматриваемых книг сайта:

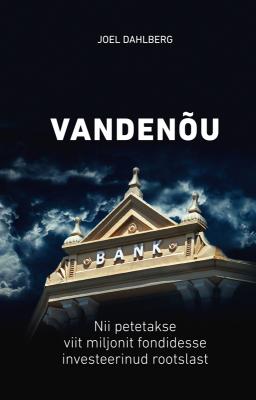

Vandenõu. Nii petetakse viit miljonit fondidesse investeerinud rootslast. Joel Dahlberg

Читать онлайн.Название Vandenõu. Nii petetakse viit miljonit fondidesse investeerinud rootslast

Год выпуска 2015

isbn 9789949392735

Автор произведения Joel Dahlberg

Жанр Банковское дело

Издательство Eesti digiraamatute keskus OU

Eessõna

Esimest korda kuulsin üht pangadirektorit täiesti häirimatult valetamas 2006. aasta kevadel. Kõne all olid eluasemelaenud. Alates 2002. aastast olid sellised nišipangad nagu SBAB ja Länsförsäkringar asetanud suurpangad ootamatu ja üha tugevneva konkurentsi tingimustesse ning viimaste muutuvad eluasemeintressid osutusid äkki liiga kõrgeks. Selle tulemusena hakkasid atraktiivsed kliendid, kelleks olid eelkõige suurlinnades kortereid ostvad noored, suurpankadele üha enam selga pöörama.

Olukord eskaleerus 2004. aastal ja suurpangad olid väga piinlikus olukorras. Tuli leida lahendus sellele, kuidas saaks langetada eluasemelaenu intressi nii, et olla atraktiivne uute klientide jaoks, säilitades samal ajal juba olemasolevatele klientidele kõrgema intressi. Intressi langetamist kõikide klientide jaoks taheti vältida, sest eluasemelaenu madala kasumi puhul läheks see pankadele maksma sadu miljoneid kroone.

Keegi kasuminäljas direktor tuli mõttele juurutada eluasemelaenu muutuv intress, mida saaks pakkuda uutele klientidele, samas kui vanade klientide jaoks jääb kehtima vana, kõrgem intress. Sellise intressiga trikitamise tulemust nägin ajalehtede eluasemelaenuintresside loetelus 2006. aasta alguses. Kõigil neljal suurpangal oli kaks muutuvintressi, millest üks oli oluliselt kõrgem.

2006. aasta aprillis intervjueerisin Swedbanki Rootsi pangakontorite toonast juhti Kjell Hedmani ja küsisin, mis peitub panga kahe muutuvintressi suure erinevuse taga. Tema lühike vastus oli, et see sõltub turuintressi erinevustest. Sellega mõtles ta, et kui Swedbank peaks selle raha sisse laenama, ja see laenatakse seejärel välja klientidele, ollakse sunnitud maksma ühe muutuvintressi eest palju kõrgemat protsenti kui teise eest.

Hedmani vastus oli vale, sest tegelikult oli erinevus praktiliselt olematu. Hedman teadis seda ja ta teadis ka, et mina tean seda, kuid vaatamata sellele suutis ta mulle otse silma vaadata ja seletada, et just nii need asjad olid.

Ma olin tol ajal telekanaliTV8 majandusprogrammi „Finansnytt” toimetuse juht ja me tegime sellest valetavast pangadirektorist ühe saatejupi. Sellest kujunes nimetatud debatis teatud läbilöök, kuid tol ajal ei olnud üldsuse huvi eluasemelaenuturu vastu ja ka selle mõistmine nii suur kui praegu.

Intervjuu Kjell Hedmaniga šokeeris mind. Kuidas küll saab suure ja tuntud Rootsi ettevõtte üks kõrgelt makstud ja lugupeetud juhte seal istuda ja lihtsalt valetada? Kui seda teeb panga direktor, siis on ta saanud kõrgema juhtkonna heakskiidu. See on täiesti kaalutletud riski võtmine, et sajad kliendid, kes saavad asjast aru, vihastavad ja viivad oma laenu üle teise panka, kuid vastavalt panga loogikale kujutas see vale endast osa täiesti ilmselgest strateegiast.Tunnistada, et intressi langetamine on lojaalsete klientide petmine, ei tulnud alternatiivina kõne allagi. See oleks edaspidi sundinud panka oma intressi ka üldiselt alandama, mis oleks omakorda tähendanud sadade miljonite kroonide võrra väiksemat kasumit.

Ja kui mõni ametiasutus peaks vastu kõiki ootusi reageerima panga trikitamisele, saaks viidata eluasemelaenuturul valitsevale tugevale konkurentsile (mis tollel ajahetkel vastaski tõele) ja et klientidel on olemas vaba voli pöörduda mõne teise panga poole.

Siin peituski siis valetamise ratsionaalne põhjus, ent kuidas käsitleti seda asja pangasiseselt? Oli ju olemas suur hulk nii Swedbanki kui ka teiste pankade töötajaid, kes teadsid, kuidas asjad tegelikult olid.

Sellest ajast alates olen puutunud kokku terve hulga valetavate pangadirektoritega ja ma olen iga kord endalt küsinud, mis on küll see põhjus, et nad arvavad endal olevat õiguse valetada, et säilitada oma kasumid ja privileegid (kõrged kasumid tagavad nende kõrgete hüvitiste säilimise).

Ma ei ole leidnud ühtegi paremat selgitust, kui et pangasektor arvab endal olevat moraalse õiguse teatud kasumitasemele. Turuolukorra muutudes panga jaoks negatiivses suunas on pangal õigus see muutus kompenseerida ning ta ei soovi tunnistada väljakujunenud ja tiheda konkurentsi tingimustes tegutseva eluasemelaenuturu vähenevat tulusust. Kasutusele võeti panga sisemoraalile vastav meetod, kuigi samas teati, et pangaväliselt suhtutakse sellesse kui ebamoraalsesse. Ja kui panga meetodid paljastati, otsustatigi seepärast valetada.

Selles raamatus keskendun siiski ühele teisele pankade jaoks väga olulisele ja väga tulusale tegevusvaldkonnale: fondidesse investeerimisse.Teatud mõttes on Rootsi fonditurg praegu samasuguses olukorras, nagu oli eluasemelaenuturg kümme aastat tagasi. Juba mitu aastat ohustavad suurpankade ärimudelit kulusid efektiivselt haldavad nišitegijad ja atraktiivsed madala hinnaga tooted ning täpselt samuti, nagu see toimus eluasemelaenu puhul, ei põlata ka nüüd oma kasumi säilitamise nimel valetamist ja eksitamist.

Kuna fonditurg toodab suuremat kasumit ja on palju keerulisem, on klientide eksitamiseks olemas nii tugevad motiivid kui ka head võimalused. Tõe otsimine selles keskkonnas ei ole lihtne. Sageli meenutab see katset kiskuda blufi paljastamise nimel maha mask kümmet erinevat maski kandvalt inimeselt ja sattuda siis kohe uue blufi peale. Minule teadaolevalt figureerib selles raamatus rohkem ebaausaid pangadirektoreid kui üheski teises rootsikeelses tekstis.

Ma panin oma raamatule nimeks „Vandenõu”. Sest nii ulatuslik tüssamine, mis on saanud osaks miljonitele Rootsi fondidesse investeerinutele, eeldab fondisektoriga seotud paljude tegijate omavahelist kokkuhoidmist. Vaikse kokkuleppe abil varjatakse seda, mis ähvardab valdkonna tulusust, ja tõstetakse esile seda, mis avaldab tulususele soodsat mõju. See toimib, kuna kõik – peale klientide – teenivad selle pealt.

Järgmistel lehekülgedel näitan, kuidas ja miks fondid petavad oma kliente, ning selgitan ka selle Rootsi uuema aja suure tõenäosusega suurima blufi tohutut ulatust − nii kaasatute arvu kui ka seal pöörleva rahahulga mõttes. Ma toon ära pankade selgitused ja näitan, kui absurdsed need on.

Ma usutlen ka mitmeid selle valdkonna auväärseid isikuid ja lõpuks toon välja mõned nõuanded, mis aitavad lugejal leida tee parema investeerimise juurde.

Klientide petmine kui osa äriideest

Kujutage endale ette ravimisüsteemi, kus patsient tasub ravimite kogu maksumuse ja arstid saavad oma tasu vastavalt väljakirjutatud ravimite hinnale. Mida kallim on ravim, seda enam arst teenib. Lisaks sellele kujutage endale ette, et kallid ravimid toimivad halvemini kui odavad. Nii näeb asi välja fondivaldkonnas.

Mitte kusagil mujal rahandusmaailmas ei ole korruptsioon nii ilmne kui fondidesse investeerimisel, siin on klientide eksitamine tavaline. Probleemi põhjus ei peitu nõustajate madalas moraalis, vaid hoopis sügavamal. Kogu ärimudel tugineb klientide petmisel ja eeldab seda. See võib mõjuda ebatõenäolisena, kuid, nagu väljendus ühe tuntud fondiettevõtte tegevjuht: „See on haige struktuur. Kõige viletsamad fondid maksavad müüjatele kõige kõrgemat vahendustasu ja siis jäävad järele fondid, mille saavad investeerijad.”

Kuidas see toimib, miks see süsteem on selliseks muutunud ja kuidas fondivaldkonnal on õnnestunud sellest puhtalt pääseda? Kedagi ei üllata, et tegemist on raha, väga suure rahaga. Rootslased maksavad igal aastal fondihaldustasudena hinnanguliselt 25−30 miljardit krooni. Mingit ametlikku summat ei ole, fondivaldkonnas ei räägita tasudest just heameelega.

2014. aasta 20. detsembril esitles Rootsi tarbijakaitseamet pikaajalist hoiustamist käsitlevat aruannet. Selles uuriti muu hulgas, millise väärtusega nõustamisteenust pangad klientidele fondidesse investeerimise valdkonnas pakuvad.

Aruanne tugines ameti enda hinnangul, mille kohaselt on investeerimisturg võrreldes peaaegu kõigi teiste tarbijapõhiste turgudega „problemaatiline” turg. Just seepärast algatas Rootsi tarbijakaitseamet 2013. aastal, kaasates ka ettevõttevälised eksperdid, süvaanalüüsi nähtuse kohta, mida nimetatakse „tarbijale rahaliste vahendite pikaajaliste hoiustamis- ja investeerimisteenuste osutamise turuks” ja just see analüüs vormistati 2014. aastal aruandena.

Aruanne äratas üsna palju tähelepanu ühe seal sisalduva järelduse tõttu: fondidesse investeerimise nõustamise väärtus oli negatiivne. Kliendid, kes olid võtnud kuulda pankade nõu, said oma fondidelt viletsamat tulu kui need, kes olid iseseisvalt fondid valinud.

Tarbijakaitseorganisatsiooni Sveriges Konsumenter peasekretär Jan Bertoft kommenteeris 27. detsembril 2014 aruannet ajalehes Svenska Dagbladet järgmiselt:

„Tulemus on tegelikult sensatsiooniline, kuna see näitab, et võttes kuulda pankade